テクニカル分析で使う指標を説明していきます。

ストキャスティクスとは

オシレータ系のテクニカル指標の1つで、過去の高値、安値に対して、現在の株価がどのような位置にあるかを数値化したものです。

ストキャスティクスを利用することで、株価が「買われすぎ」か「売られすぎ」か判断することができます。

ストキャスティクスの特徴は、「%K」「%D」「%SD」という3つの指数から構成されていることです。

後述しますが、ストキャスティクスには大きく2種類あり、ファーストストキャスティクスでは「%K」と「%D」を、スローストキャスティクスでは「%D」と「%SD」を使います。

計算式

%K = 「当日の終値 – 過去n日間の安値」÷「過去n日間の高値 – 過去n日間の安値」× 100

%D = 「(過去の終値 – 過去n日間の安値)のm日間の合計」÷「(過去n日間の高値 – 過去n日間の安値)のm日間の合計」×100

%SD = %Dのl日の平均値

一般的には次の期間で計算します。

n = 14日

m = 3日

l = 3日

ですが、期間設定を調整し始めるとキリがありません。過去うまく行く期間が将来的にうまく行く保証はありません。

過剰最適化(オーバーフィッティング)の問題もありますから、誰もが使っている期間にしておけば間違いはありません。

ストキャスティクスは大きく2種類

ファーストストキャスティクスでは「%K」と「%D」を、スローストキャスティクスでは「%D」と「%SD」を使います。

実際にチャートを見て確認していきましょう。

上側が日経平均株価、真ん中がファーストストキャスティクス、下側がスローストキャスティクスです。

ファーストストキャスティクスの青い線が%K、赤い線が%Dです。

スローストキャスティクスの青い線が%D、赤い線が%SDです。

ストキャスティクスの見方・手法

ファーストストキャスティクス

買いタイミング:20以下に推移していた%Kが%Dを上抜いたとき

売りタイミング:80以上に推移していた%Kが%Dを下抜いたとき

チャートで見ると、丸印が付いている箇所が売買タイミングとなります。

そして、株価が予想通りとなった箇所を緑、うまく行かなかった箇所を赤としています。

見れば分かりますが、半分近くはうまく行ってません。ファーストストキャスティクスは売買ポイントとなる箇所を多く教えてくれますが、ダマシが多いです。従って、他の指標との組み合わせを考える必要があります。

スローストキャスティクス

買いタイミング:20以下に推移していた%Dが%SDを上抜いたとき

売りタイミング:80以上に推移していた%Dが%SDを下抜いたとき

こちらも同様に、丸印が付いている箇所が売買タイミングとなります。

ファーストストキャスティクスよりも売買ポイントが少なくなります。

また、ファーストストキャスティクスよりも、早いタイミングで売買することはできませんが、ダマシも少ないです。

ダイバージェンス

また、どちらにも共通する手法として、ダイバージェンスがあります。

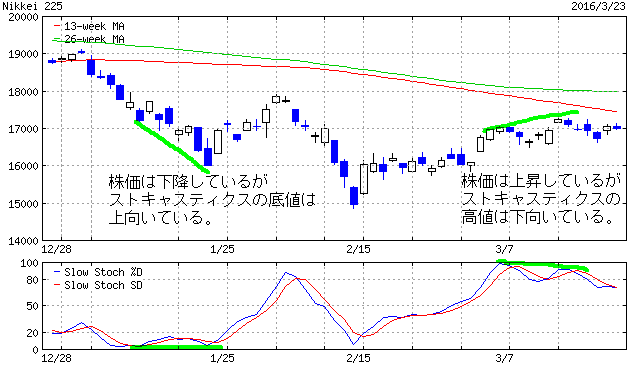

ダイバージェンスとは、ストキャスティクスの指標が上向いているにも関わらず、株価が下降している逆行現象のことです。

ダイバージェンスが発生していると近いうちに、株価が反転すると言われています。

私の感覚としては、けっこうな確率で当たると感じていますが、ダイバージェンスを見て売買すると早すぎることがあるので、すぐにかわずに様子見をします。

以上

コメントを残す